本文聚焦于首批四家国有大行增资方案,详细介绍了定增募资的规模、发行对象、资金用途等情况,同时探讨了溢价定增的意义及银行应对热点问题的举措。

近期,首批四家国有大行的增资方案正式公布,并召开了定向增发投资者说明会。这一举措在金融市场引起了广泛关注,标志着国有大行资本补充计划进入了新的阶段。

3月30日,中国银行、建设银行、交通银行和邮储银行分别在上交所同步发布公告,拟通过定向增发A股股票来补充核心一级资本。此次计划募集资金共计5200亿元,如此大规模的注资行动,无疑将对国有大行的发展产生深远影响。

在四家银行的定增预案中,财政部扮演了重要角色。财政部将通过发行特别国债提供支持,拟合计出资5000亿元。这一举措充分体现了国家对国有大行发展的重视和支持。

值得注意的是,此次四家大行均采用了溢价定增的方式,溢价幅度在8.8% – 21.5%之间。这种溢价定增背后有着怎样的考量呢?

邮储银行副行长、董事会秘书杜春野认为,本次注资是国家一揽子增量政策的重要举措,旨在助力国有大行进行“强肌健体”,充分体现了“未雨绸缪”的政策思路。他在3月31日的“2025年国有大型商业银行定向增发投资者说明会”上表示:“这一工作安排着眼于中长期发展,能够进一步巩固提升银行的稳健经营能力,促进银行高质量发展,为投资者创造更大价值和带来长期稳定的回报。有利于国有大行实现资本结构优化、服务国家重大战略能力提升、实体经济转型升级支撑强化等目标,在数字化浪潮中锻造差异化竞争力,最终构建‘资本补充—业务创新—价值创造’的正向循环。”

此外,在交流会上,四家国有大行相关负责人还对定增溢价率、每股收益摊薄、提升息差水平等热点话题逐一回应了市场关切。

四大行获注资5000亿元

3月30日,中国银行、建设银行、邮储银行、交通银行相继发布定增公告,具体募资情况如下:中国银行募资1650亿元、建设银行募资1050亿元、邮储银行募资1300亿元、交通银行募资1200亿元。所募资金在扣除相关发行费用后均将全部用于补充各自的核心一级资本。

从发行对象来看,中国银行和建设银行此次发行的发行对象均为财政部,这两家银行本次发行的募集资金规模总额为2700亿元。

交通银行拟定增募资不超过1200亿元,发行对象涉及三家,分别是财政部、中国烟草、双维投资,其中财政部拟认购金额为1124.2亿元。

邮储银行定增不超过1300亿元,发行对象分别是财政部、中国移动、中国船舶,其中财政部认购金额约为1175.8亿元。

此次注资是财政部通过发行首批5000亿元特别国债完成的,这标志着国有大行资本补充计划进入实质性落地阶段。3月31日,财政部网站也发布公告称,按照党中央和国务院决策部署,2025年,财政部将发行首批特别国债5000亿元,积极支持中国银行、中国建设银行、交通银行、中国邮政储蓄银行补充核心一级资本。

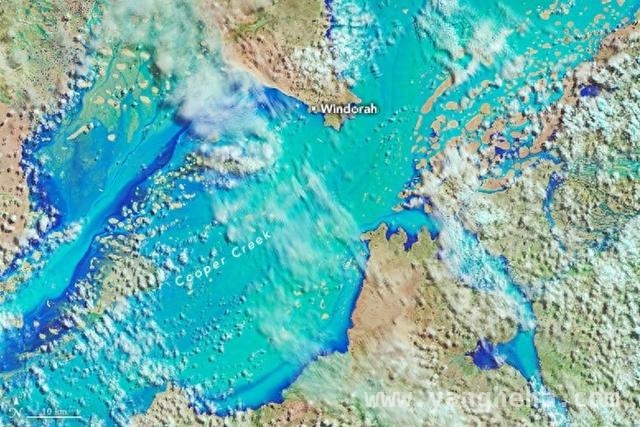

截自财政部官网

财政部表示:“此次资本补充将按照市场化、法治化原则稳妥推进。”当前,国有大型商业银行经营发展稳健,资产质量稳定,拨备计提充足,主要监管指标均处于“健康区间”。通过发行特别国债支持相关国有大型商业银行补充核心一级资本,有利于进一步巩固提升银行的稳健经营能力,促进银行高质量发展,为投资者创造更大价值和带来长期稳定的回报,有利于银行更好发挥服务实体经济的主力军作用,为国民经济行稳致远提供有力支撑。

邮储银行研究员娄飞鹏在接受采访时表示,发行特别国债补充国有大行资本金有助于增强国有大型商业银行资本实力、提高资本充足率、优化资本结构、增强抗风险能力、提升信贷投放能力,从而在更好地服务实体经济的同时推进国有大行乃至整个银行业安全稳健发展。

集体溢价定增

银行业是我国金融业的主体,而大型商业银行是银行业的重要组成部分。资本补充既是增强风险抵御能力的重要手段,也是提升银行服务能力的重要方式。

招联首席研究员、上海金融与发展实验室副主任董希淼表示:“服务实体经济不但需要资金,更需要资本。”今年政府工作报告提出,拟通过发行5000亿元特别国债支持大型商业银行补充资本。这将增强大型商业银行发展稳健性和服务实体经济能力,更好地发挥其在金融体系中的“压舱石”作用,促进金融安全稳定和经济高质量发展。

据国有大行最新发布的2024年年报数据显示,截至2024年年末,中国银行、建设银行、交通银行和邮储银行的核心一级资本充足率分别为12.20%、14.48%、10.24%和9.56%。从目前核心一级资本充足率来看,各家国有大行该项指标均满足监管要求。

注资完成后,核心一级资本充足率水平将大幅提高。其中,中国银行的核心一级资本充足率提升至13.06%;建设银行的核心一级资本充足率将提升至14.97%;交通银行的核心一级资本充足率将升至11.52%;邮储银行的核心一级资本充足率将提升至11.07%。

建设银行首席财务官生柳荣3月31日在四家国有大行定向增发投资者说明会上回复称:“本次发行募集的资金,在扣除相关发行费用后,将全部用于补充建行核心一级资本,以2024年末数据静态看,将提升建行各级资本充足率0.48个百分点;带动建行核心一级资本净额占总资本净额的比例提升0.63个百分点,资本结构更为坚实。”

本次注资的一个核心亮点是溢价发行。从公布的预案来看,此次增资价格均高于四家银行当前股价。据中国银行公告预案显示,本次发行股票价格6.05元/股,该行3月28日收盘价为5.5元/股,溢价率为10%;建设银行定增价格为9.27元/股,3月28日收盘价为8.52元/股,溢价率为8.8%;交通银行本次发行价格为8.71元/股,3月28日收盘价为7.36元/股,溢价率为18.3%;邮储银行公告预案价格为6.32元/股,3月28日收盘价为5.2元/股,溢价率为21.5%,在四家大行中溢价率最高。

关于定增发行价的考量,杜春野回复称,邮储银行遵循市场化、法治化的原则,采用锁价定增,溢价发行的方式确定发行定价。最终发行价格为6.32元/股(后续可做除权除息调整),该定价符合证监会关于发行定价不低于定价基准日前20个交易日A股股票交易均价80%的规定,且较前20个交易日A股股票交易均价实现了溢价发行。他表示:“当前的定价安排,兼顾了新老股东利益和银行长远价值提升,能够最大化实现多方共赢,对市场形成正向引导,提振银行股估值、提高股票交易流动性,有效增强市场信心。”

对于本次增发带来每股收益摊薄的问题,中国银行董事会秘书卓成文在互动平台上回复称,中行将采取有效措施加强资本管理,进一步增强盈利能力,尽量减少本次发行对普通股股东即期回报摊薄的影响,充分保护中行普通股股东特别是中小股东的合法权益。他透露,中国银行一是强化募集资金管理,提升募集资金使用效率;二是推动战略转型发展,优化全球化综合化服务能力;三是加强资本精细化管理,提高资本使用效率;四是筑牢全面风险管理体系,降低资本消耗;五是落实市值管理机制,重视投资者回报。

另外,在提升银行息差水平上,交通银行董事会秘书何兆斌在互动平台上表示,今年交通银行将继续加大信贷投放,保持服务实体经济力度、提升质效,推动负债业务量价协同发展、结构优化,做大中间业务收入,努力推动净息差变动趋势、净利润增幅等主要业绩指标同业可比,全力达成董事会制定的全年经营发展目标。

本文详细介绍了首批四家国有大行的增资方案,包括募资规模、发行对象、资金用途等。此次注资由财政部通过发行特别国债完成,体现了国家对国有大行发展的支持。四家大行均溢价定增,注资后核心一级资本充足率将大幅提高。同时,银行相关负责人对热点问题进行了回应,展现了银行加强资本管理、提升盈利能力的决心。此次增资有助于国有大行“强肌健体”,更好地服务实体经济,促进金融市场稳定发展。

原创文章,作者:Grayson,如若转载,请注明出处:https://www.yanghehb.com/9249.html